Mijn eerste aankoop van 2021 bestaat uit de koop van 4 aandelen van de Amerikaanse verzekeraar UnitedHealth Group. UnitedHealth Group is een grote zorgverzekeraar met een omzet van meer dan $250 miljard. UnitedHealth Group betaalt op dit moment $5 per aandeel aan dividend. Ik verwacht op basis van het huidige dividend dat mijn jaarlijkse dividend inkomsten stijgen met $20 perj aar.

UnitedHealth Group:

Zoals genoemd in de introductie van deze post is UnitedHealth Group een zeer grote zorgverzekeraar. Het overgrote deel van de omzet wordt ook gemaakt door het verkopen van ziektekostenverzekeringen aan consumenten en klanten die een polis voor een groep consumenten afsluit, zoals bijvoorbeeld een bedrijf dat polissen voor de werknemers afsluit.

UnitedHealth Group is via dochter Optum ook actief in het aanbieden van administratieve diensten op basis waarvan organisaties hun operationele executie efficiënter kunnen maken.

Voor UnitedHealth Group is de omvang van groot belang, want hoe groter een zorgverzekeraar is hoe beter het bedrijf in staat is om kortingen bij leveranciers uit te onderhandelen. Daarom heb ik voor een belegging in de sector voor zorgverzekeringen niet lang gekeken naar kleinere concurrenten met een beter groeiperspectief.

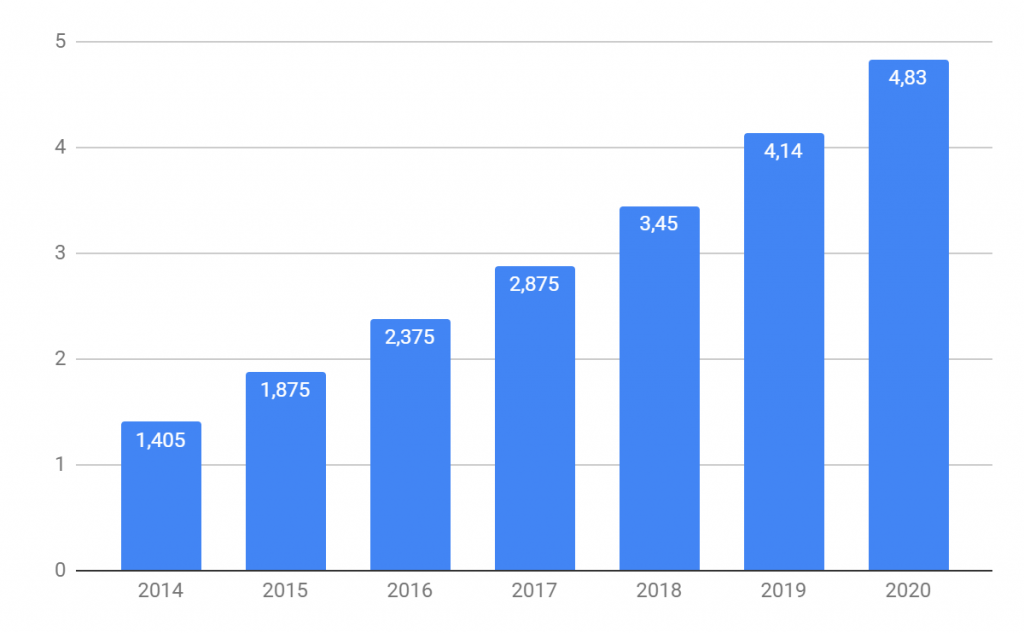

In het geval van UnitedHealth Group is het best lastig om een kleinere concurrent met beduidend beter groeiperspectief te vinden, want UnitedHealth Group heeft zelf een groeipercentage van 6% – 7% de afgelopen 2 jaar. Hiervoor was het percentage groter dan 10%.

Daarnaast is de Return on Assets en Return on Equity ook hoog. UnitedHealth Group heeft een payout ratio onder de 30%. Van alle winst die achter blijft in het bedrijf wordt een deel gebruikt om eigen aandelen in te kopen en het restant kan gebruikt worden om investeringen in het bedrijf te financieren. Afhankelijk van hoeveel vreemd vermogen wordt gebruikt kan het rendement op basis van de huidige ROA en ROE tussen de 7% – 23% zijn als het management in staat is om vergelijkbare investeringen te vinden als in het verleden.

Dividend:

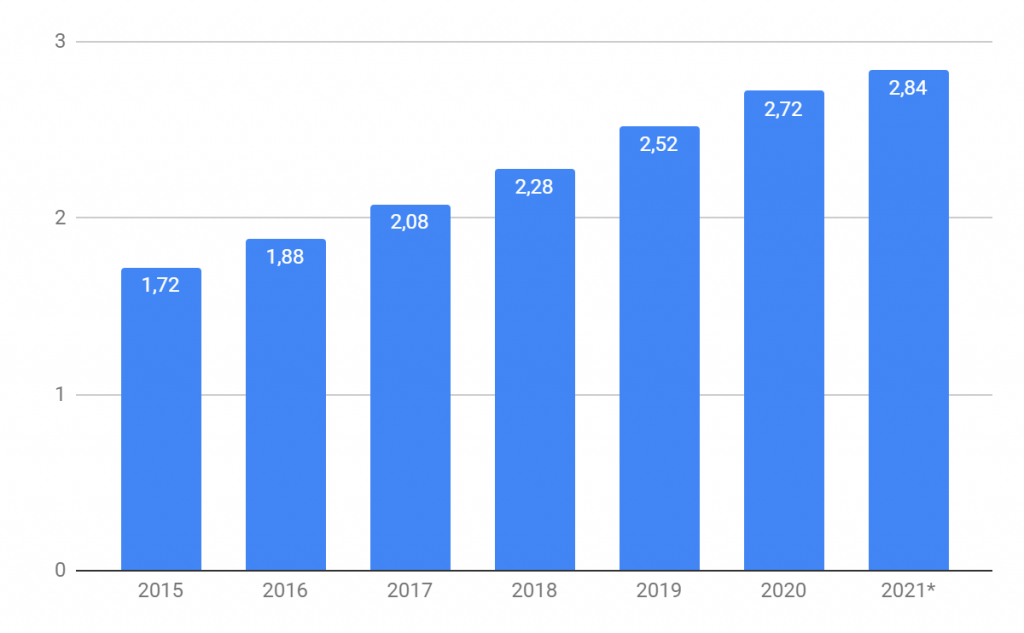

Het dividend van UnitedHealth Group is de afgelopen jaren hard gegroeid, maar wel in combinatie met een payout ratio die rond de 30% blijft.

Op dit moment is het dividendrendement van UnitedHealth Group 1,5%. Hiermee voeg ik dus een aandeel toe met een relatief lage dividend yield.

Conclusie:

Ik heb met de aankoop van 4 aandelen UnitedHealth Group een verzekeraar aan mijn portfolio toegevoegd met een relatief lage yield, maar wel met een bovengemiddeld groeipercentage. Dit soort bedrijven wil ik dit jaar relatief gezien meer toevoegen dan bedrijven die een bovengemiddelde yield hebben, maar met een laag groeipercentage.

Ik heb dit jaar nog geen targets voor mijzelf geformuleerd dus ik kan deze investering nog niet toetsten aan mijn eigen beleggingscriteria voor dit jaar. Ik worstel hier nog met het bedrag dat ik gemiddeld elke maand wil gaan storten en hoe ik mijn stortingen wil alloceren over dividendaandelen, groei aandelen en technologie aandelen.

Hier ga ik deze maand nog een keer goed over nadenken, maar het kan ook zijn dat ik het simpel ga houden en dit jaar geen minimale storting ga formuleren in mijn targets, omdat hier met de oplevering van een huis en alle bijkomende kosten ik minder goed in staat ben om redelijk exact te bepalen hoeveel ik aan vrije middelen beschikbaar heb om in aandelen te beleggen.